En un contexto en donde le ofrecieran cien mil pesos en este momento o ciento veinte mil en cinco años ¿Qué preferiría usted?

Vaya pregunta y muchos de nosotros la contestaríamos de acuerdo a nuestro instinto financiero y a menos que seamos gurús de las finanzas, es posible que tomemos la decisión equivocada… o tal vez la correcta pero no estaremos seguros del por qué de nuestra decisión.

Vamos a darle sustento a nuestro instinto y generemos evidencias para justificar la decisión que hemos tomado.

En primer lugar necesitamos recabar datos. Sabemos que en este instante tenemos cien mil pesos; también sabemos que el periodo de análisis es de cinco años y que al final de este lapso podríamos tener ciento veinte mil pesos.

Pero nos falta una información que es relevante y es lo que se conoce como la tasa de descuento, la cual es diferente a la inflación.

A manera de explicación la inflación es el cambio de los precios de bienes o servicios a través del tiempo y las empresas no pueden controlarlas. Se necesitan bancas centrales en cada país para intentar controlarla. Por otro lado la tasa de descuento es por decirlo de una manera,la inflación del dinero.

De hecho los bancos centrales tratan de controlar la inflación a través de subir o bajar las tasas de descuento. Por ejemplo, cuando fue la crisis de la vivienda en los Estados Unidos, por ahí del 2008 la FED (Federal Reserve System), que es el banco central de ese país, bajo la tasa de descuento a través de los bonos del tesoro a un valor del 0%. El mensaje que quiso enviar fue: “Si inviertes tu dinero en un banco te damos el cero porciento de intereses, mejor gástalo… y así fortalecieron el mercado interno”.

Pues bien la tasa de descuento es la información que nos hace falta, pero, ¿de dónde la obtenemos? En el caso de México hay varias referencias como son las siguientes:

- Los Certificados de la Tesorería a 28 días conocidos como CETES a 28 días. Cada martes hay una subasta de CETES a 28 días y el Banco de México define este parámetro.

- El Costo Porcentual Promedio de Captación también conocido por sus siglas, CPP, es el costo promedio ponderado expresado en un porcentaje que pagan las distintas instituciones financieras por la captación de los recursos en distintos instrumentos. Este costo es estimado mensualmente por el Banco de México entre los días 21 y 25 de cada mes, y es publicada en el Diario Oficial de la Federación.

- Tasa de Interés Interbancaria de Equilibrio, también conocida por sus siglas TIIE, es el rédito que refleja las condiciones prevalecientes en el mercado de dinero en moneda nacional calculado diariamente por el Banco de México, con base en las cotizaciones de las tasas de interés ofrecidas a distintos plazos por las diversas instituciones de banca múltiple.

En la fecha que se redacta este artículo (22 de octubre del 2015) estos tres parámetros son los siguientes:

- CETES a 28 días: 3.04%

- CPP: 2.16%

- TIIE (Cuatro semanas) :3.2926%

Con estos indicadores ya estamos completos para tomar una decisión basada en evidencias.

Pero, ¿Cómo utilizamos estos parámetros?

La respuesta está en la conocida fórmula de interés compuesto. Recordemos dicha fórmula:

VF=VI(1+i)

En donde:

VF=Valor final de nuestra inversión

VI= Valor inicial de nuestra inversión

i= Tasa de descuento anual

n= Periodo de análisis

Entonces, la forma de trabajar es la siguiente: Sustituimos los datos en esa fórmula y generamos una regla para tomar la decisión. En este caso es la siguiente:

- Si el resultado es menor a ciento veinte mil pesos, tomamos la opción dentro de cinco años.

- Si es mayor tomamos la decisión de los cien mil pesos en este momento, siempre y cuando los invirtamos en el instrumento financiero que dé al menos la tasa de descuento seleccionada.

Hagamos los cálculos correspondientes

VF=100,000(1+0.034)5= 118,195.97

Por lo tanto la decisión es que seleccionamos los ciento veinte mil pesos dentro de 5 años.

Ahora sí ya tenemos una decisión basada en evidencias y hemos utilizado una fórmula sencilla de entender y de operar.

Juguemos un poco con este problema

Que sucede ahora si me ofrecen participar en un proyecto cuya tasa de descuento es del 4.5% anual y mi inversión es de cien mil pesos, ¿Cuál es nuestra decisión?

Volvamos a nuestra fórmula de interés compuesto:

VF=100,000(1+0.045)5= 124,618.19

Dado este resultado y los supuestos empleados, nuestra decisión está orientada a participar en el proyecto propuesto ya que me daría 4,618.19 pesos más.

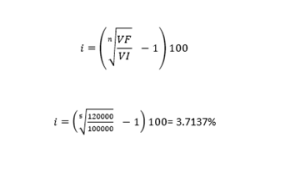

Ahora bien, si nos preguntan, ¿Cuál es la tasa de equilibrio que hace que cien mil pesos en este momento sean equivalentes a ciento veinte mil pesos dentro de cinco años? Lo que debemos hacer es despejar la i de la fórmula de interés compuesto. Si recuerdan algo de álgebra de la prepa o de la universidad se darán cuenta que:

Esto significa que si me ofrecen una inversión con una tasa de interés del 3.7137% a cinco años, es indiferente que decisión tome.

En resumen

- Debemos definir una regla de decisión para el problema que deseamos resolver.

- Se debe seleccionar una tasa de descuento realista para trabajar. Se recomienda usar la tasa de referencia de los CETES a 28 días, a menos que se estén creando diferentes escenarios de inversión.

- La tasa de descuento se debe tomar en decimales.

- Tener cuidado con los cálculos numéricos que se realizan.

- Generar una breve nota sobre cómo se realizaron los cálculos y los supuestos utilizados en ellos para tener un registro de lo analizado.

Ahora sí: ¿Qué prefiere usted: cien mil pesos en este momento o ciento veinte mil en cinco años? Pues depende de la tasa de descuento que me ofrezcan, la cual es una medida del valor del dinero a través del tiempo.

En Keisen Consultores consideramos al análisis de inversiones como una parte de la planeación estratégica y tenemos el conocimiento y la experiencia para evaluar inversiones bajo diferentes escenarios y estamos a sus órdenes para apoyarlo en sus decisiones financieras que su empresa requiera o bien podemos capacitar a sus ejecutivos financieros con los elementos necesarios para sustentar sus decisiones con evidencias.

Estamos a sus órdenes y más adelante publicaremos otro tema de matemáticas financieras. Hasta entonces.

Contenido relacionado:

- Blindaje Empresarial: Riesgo, Protección y Rentabilidad

- Mapa Estratégico para la Reactivación de tu Empresa

Te ofrecemos recursos sin costo y regalos (documentos, materiales, guías). Regístrate y tendrás acceso, https://keisen.com/aprendizaje/recursos-sin-costo-registro/

Acerca del autor Alberto Pimentel es experto en la Mejora e Innovación de Procesos, Evaluación Financiera de Proyectos y Planeación Integral de Organizaciones, además de ser amigo y colaborador de Keisen Consultores.

Como citar este articulo: Pimentel H, Alberto, (2 de noviembre de 2015), Valor del dinero a través del tiempo, Artículos y Blog de Keisen Knowledge, KEISEN Consultores, México, https://keisen.com/es/